Voor veel gezinnen zijn de zomermaanden een moment van ontspanning en rust, maar op de beurzen was er deze zomer van komkommertijd zeker geen sprake.

Tegenvallende kwartaalresultaten van bedrijven zoals Intel en de twijfel of bedrijven zoals Nvidia in de toekomst voor de verwachte cashflows zullen blijven zorgen, deden de beurzen even op hun grondvesten daveren. De stijgende werkloosheidsgraad en toenemende werkloosheidsaanvragen gaven de indruk dat de Amerikaanse economie toch niet zo robuust was als gedacht. Het werd even spannend toen de Bank of Japan haar kortetermijnrente voor de tweede keer in 17 jaar optrok van 0,1% naar 0,25%, wat mede ten gevolge van de carry trades een enorme uitverkoop op de beurzen veroorzaakte. Vooral technologieaandelen, die de laatste twee jaar sterk gestegen waren, deelden hierbij als eersten in de klappen. Met een dagcorrectie van 3,4% staat 5 augustus gemarkeerd als een van de meest rode dagen van de S&P 500 sinds september 2022. Ondertussen is de paniekgolf gekalmeerd en noteert de S&P 500 alweer aan recordniveaus. Een soft landing behoort nog altijd tot de verwachtingen.

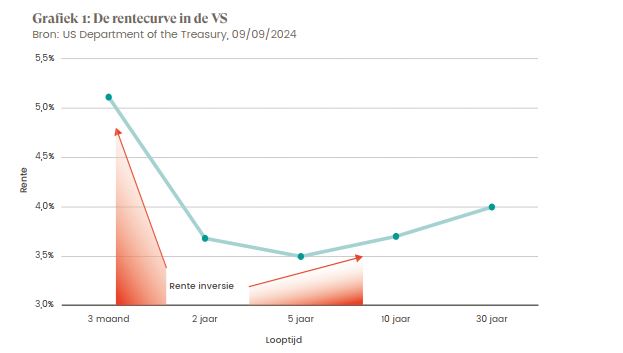

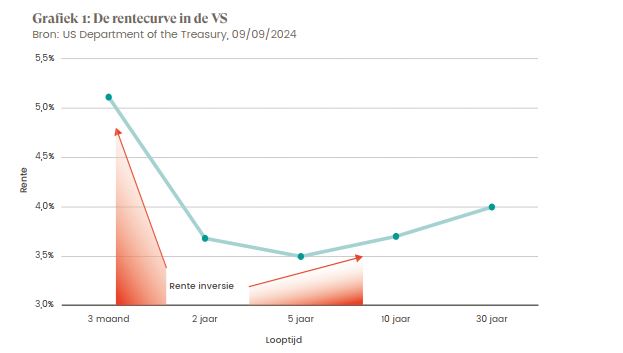

De tegenvallende economische cijfers in augustus waren voor veel beleggers het teken dat ook de VS niet van een recessie gespaard zou blijven, wat beleggers massaal naar obligaties deed vluchten. Voor het eerst in 25 maanden kwam zo de 2 jaars-rente terug in de buurt van de 10 jaars-rente (grafiek 1). De hoop wakkerde immers aan dat de centrale banken de rente in september 2024 zouden verlagen, wat intussen ook gebeurde. Voor de ECB betekende dit een tweede verlaging met 0,25% terwijl het voor de FED pas de

eerste renteverlaging was, weliswaar ineens met 0,50%. Komt in 2024 met andere woorden na 2 jaar een einde aan de inverse rentecurve?

Wat is een inverse rentecurve?

In normale omstandigheden is de langetermijnrente hoger dan de kortetermijnrente. Dat wordt ook wel een normale rentecurve genoemd. Het rendement langs zo’n curve stijgt naarmate de looptijd van obligaties langer wordt. Zo wordt het risico en de onzekerheid die gepaard gaan met een langere looptijd gecompenseerd. In de praktijk betekent dit dat een obligatie met lange looptijd normaal een hogere rente biedt dan een obligatie met een korte looptijd en dat wie een lening aangaat op lange termijn een hogere rentevoet betaalt dan voor een lening op korte termijn.

Een inverse rentecurve (ook wel omgekeerde rentecurve genoemd) daarentegen is een situatie waarin de kortetermijnrente hoger is dan de langetermijnrente. Een inverse rentecurve ontstaat enerzijds doordat

de centrale banken de kortetermijnrente verhogen in hun strijd tegen inflatie maar anderzijds ook omdat beleggers verwachten dat de economische omstandigheden in de toekomst zullen verslechteren. Ze anticiperen op lagere toekomstige rentetarieven, vaak als gevolg van een mogelijke recessie. Dit leidt ertoe dat beleggers bereid zijn een lagere rente te accepteren op langlopende obligaties dan op kortlopende obligaties, omdat ze verwachten dat de kortetermijnrente in de toekomst verder zal dalen en nieuwe

kortlopende obligaties dus minder rente zullen geven.

De inverse rentecurve als recessievoorspeller?

Een inverse rentecurve wordt vaak gezien als een signaal van een naderende recessie. In technische

termen spreekt men van een recessie wanneer het bruto binnenlands product van een economie twee opeenvolgende kwartalen krimpt. In het verleden werd een inverse rentecurve inderdaad zo goed als

altijd gevolgd door een recessie. Maar kan die lijn vandaag nog zo makkelijk worden doorgetrokken?

In essentie weerspiegelt een inverse rentecurve een combinatie van marktverwachtingen van economische vertraging en de impact van het monetair beleid gevoerd door de centrale banken. Vaak is een inverse rentecurve ook het gevolg van agressieve renteverhogingen door centrale banken om inflatie te bestrijden. Enerzijds heeft het forse stijgen van de kortetermijnrente tot gevolg dat lenen duurder wordt. Dit kan leiden tot een verzwakking van consumentenuitgaven en investeringen door bedrijven, wat dan op zijn beurt de economie vertraagt. Anderzijds kan een verhoogde kortetermijnrente een te groot effect hebben waardoor

de economie dusdanig vertraagt dat deze in een recessie terecht komt.

Het is daarom uiterst belangrijk dat de centrale banken op tijd de kortetermijnrente terug laten zakken vooraleer de schade aan de economie onherroepelijk tot een recessie leidt. Uit het verleden blijkt namelijk dat het qua timing zeer moeilijk is voor de centrale banken om de rente op het juiste moment te verlagen, waardoor een recessie tot op heden nog nooit vermeden werd. Dit komt natuurlijk omdat de cijfers waarop de centrale banken zich baseren om hun beleidsrente aan te passen altijd achterlopen op de feiten en dus niet exact de werkelijke staat van de economie weerspiegelen. Hoewel een inverse rentecurve een krachtige recessie-indicator is, moet deze toch in combinatie met andere factoren worden bekeken om de economische toekomst nauwkeurig te kunnen inschatten. Er zijn immers ook nog andere economische en zelfs externe evoluties die het verloop van de economische groei kunnen bepalen en niet onmiddellijk gecapteerd worden door de rentecurve. Zo is het belangrijk om economische indicatoren zoals werkloosheidscijfers, consumentenvertrouwen en bedrijfswinsten op te volgen, om zodoende een meer gedetailleerd beeld te krijgen van de economische vooruitzichten.

Vertragingseffect van inverse rentecurve op recessie

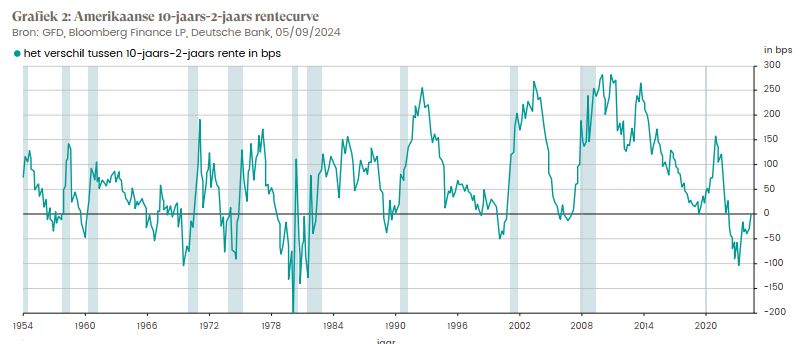

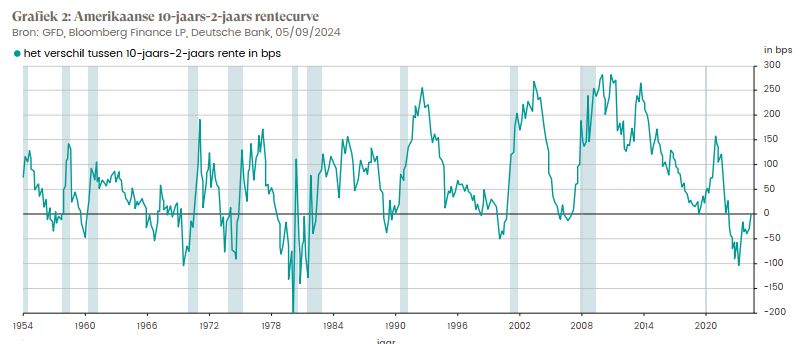

Een belangrijk aspect dat niet over het hoofd mag gezien worden is het vertragingseffect van een recessie na een inverse rentecurve. Zoals beschreven in de vorige paragrafen, wordt een inverse rentecurve in de meeste gevallen (voor de VS) gevolgd door een recessie. Het is daarbij echter wel belangrijk om op te merken dat deze recessies telkens pas begonnen zijn zodra de rentecurve weer een normaal verloop kreeg, dus pas wanneer de langetermijnrente terug boven de kortetermijnrente uitsteeg.

Op grafiek 2 is duidelijk te zien dat de recessies, aangeduid als een grijze zone, pas begonnen nadat de 10-jaars – 2-jaars curve terug positief werd, of zodra het boven het nulpunt kwam. Uit tabel 1 blijkt ook dat nadat de rentecurve terug positief is geworden, het nog meerdere maanden kan duren vooraleer de recessie echt zichtbaar is.

Na een inversie van de rente zit de economie dus vaak nog niet direct in een recessie omdat sommige economische indicatoren zoals consumptie, werkgelegenheid en bedrijfswinsten op de korte termijn nog sterk kunnen blijven. Pas na enige tijd, wanneer de hoge rente voelbaar wordt, bedrijven winstdruk beginnen te voelen, consumentenbestedingen afnemen en werkloosheid begint te stijgen, kan de economie in een recessie belanden.

Centrale banken, zoals de Amerikaanse Federal Reserve of de Europese Centrale Bank, spelen een grote rol in dit proces. Wanneer zij zich zorgen beginnen maken over een vertragende economie, zullen ze vaak de kortetermijnrente verlagen om de economie te stimuleren. Dit kan de kortetermijnrente snel doen dalen, wat uiteindelijk leidt tot het normaliseren van de rentecurve (positieve helling).

Is 2024 anders?

De vraag of de Amerikaanse economie richting een recessie gaat, blijft onderwerp van debat. Hoewel sommige indicatoren, zoals een afkoelende arbeidsmarkt en dalende werkgelegenheidsgroei, op een vertraging wijzen, zijn andere signalen positiever. Zo blijven de consumentenbestedingen sterk en blijft de loonontwikkeling robuust. In juli en augustus werden toch de eerste tekenen van een vertragende Amerikaanse economie zichtbaar.

De werkgelegenheid in de VS toonde in juli een zwakkere banengroei dan verwacht en een stijging van de nationale werkloosheid tot 4,3%. Positief nieuws is echter dat de inflatie in de VS en Europa terug op weg is naar het doelpercentage van 2% (2,53% in VS en 2,2% in Europa). Dat betekent dat het rentebeleid van de centrale banken werkt, wat hen hierdoor ook meer ademruimte geeft om de rente verder te laten zakken.

Het huidige renteklimaat biedt anders dan bij vorige periodes wel een voordeel voor de centrale banken.

Omdat de rente zo hard gestegen is sinds 2022 hebben de centrale banken nu de mogelijkheid om deze weer te laten dalen en hiermee economische groei te stimuleren. Hierdoor kan een mogelijke recessie snel keren. Dit rentewapen hadden de centrale banken in 2020 niet (in Europa was de rente tot 2022 zelfs negatief).

Wat met Europa?

De aandachtige lezer heeft gemerkt dat dit artikel vooral een beeld schetst van de rentesituatie in

de VS en de focus minder ligt op Europa. Dit komt door het feit dat een inverse rentecurve in Europa praktisch nooit gebruikt wordt als recessievoorspeller. Europese economieën verschillen onderling, en er is geen centrale Europese rentecurve die de hele eurozone weerspiegelt zoals dat in de VS het geval is. In Europa, met name binnen de eurozone, wordt de economische situatie sterk beïnvloed door nationale obligatiemarkten en monetair beleid door de Europese Centrale Bank (ECB). Historisch gezien hebben enkele landen zoals Duitsland en het Verenigd Koninkrijk (voor Brexit) ook een rentecurve-inversie meegemaakt, maar deze wordt zelden gebruikt als indicator voor recessies in heel Europa.

Als we dan toch Europa als een geheel willen zien, wordt als referentiepunt voor de economische gezondheid van Europa vaak gekeken naar Duitsland. Duitsland, als grootste economie van Europa, heeft sterk te lijden gehad onder de stijgende energieprijzen (verergerd door de oorlog in Oekraïne, vooral vanwege zijn afhankelijkheid van Russische energiebronnen), hoge inflatie, afnemende consumentenbestedingen en een daling van de industriële productie. De grotere afhankelijkheid maakt Duitsland in deze situatie echter een minder interessant referentiepunt . Hoewel er herstelpogingen zijn, kampt de Duitse economie nog steeds met uitdagingen, waaronder structurele zwakheden in de industrie en internationale handelsspanningen. In de eerste helft van 2023 belandde Duitsland officieel in een recessie na een periode van twee kwartalen met een economische krimp. Dit is niet persé het geval voor alle landen in Europa.

Hoe passen wij onze asset allocatie aan?

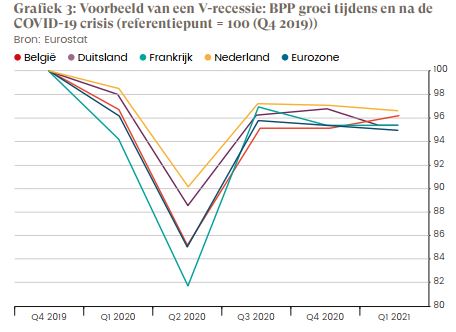

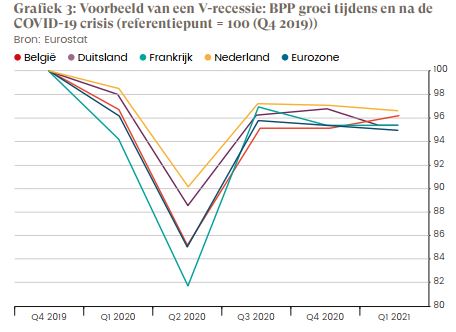

Hoe dan ook kan een recessie nooit met 100% zekerheid vermeden worden. Recessies bestaan echter in vele vormen en groottes en de impact ervan op de economie kan soms relatief beperkt blijven. Dit type recessie wordt ook wel een V-recessie genoemd omdat de economie op relatief korte tijd terugveert naar het niveau van vóór de recessie, en zo dus een V-vorm heeft (zie grafiek 3). Een V-recessie kan voor beleggers zelfs opportuniteiten bieden omwille van tussentijdse correcties op de beurs. In het geval van een V-recessie is het daarom vooral belangrijk om kalm te blijven en geen posities overhaast te verkopen.

CONCLUSIE

Het tijdperk van een inverse rentecurve komt stilaan tot zijn einde. De vraag is met welk tempo de renteverlagingen zullen volgen in de komende maanden, aangezien dit een cruciale impact kan hebben op de economische groei (recessie of niet?). Of zou het kunnen zijn dat Jerome Powell de eerste FED voorzitter is die erin slaagt een recessie te vermijden, zelfs na een ongeziene reeks renteverhogingen van 525 basispunten?

Meer weten? Contacteer ons voor een vrijblijvend gesprek.