Voordelen van investeren in dividenden

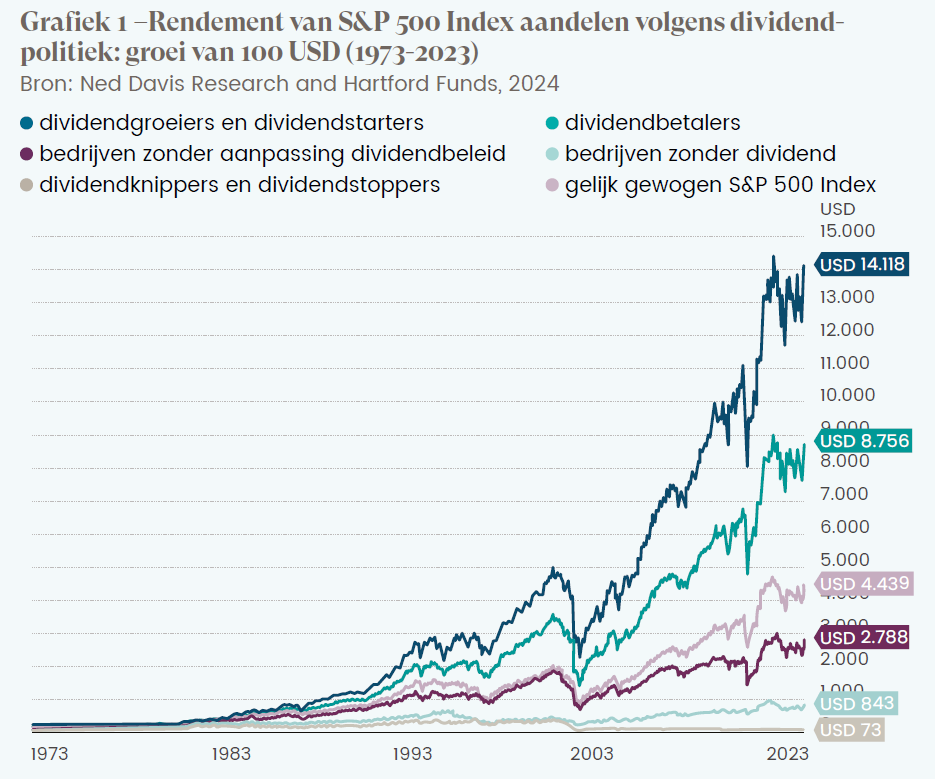

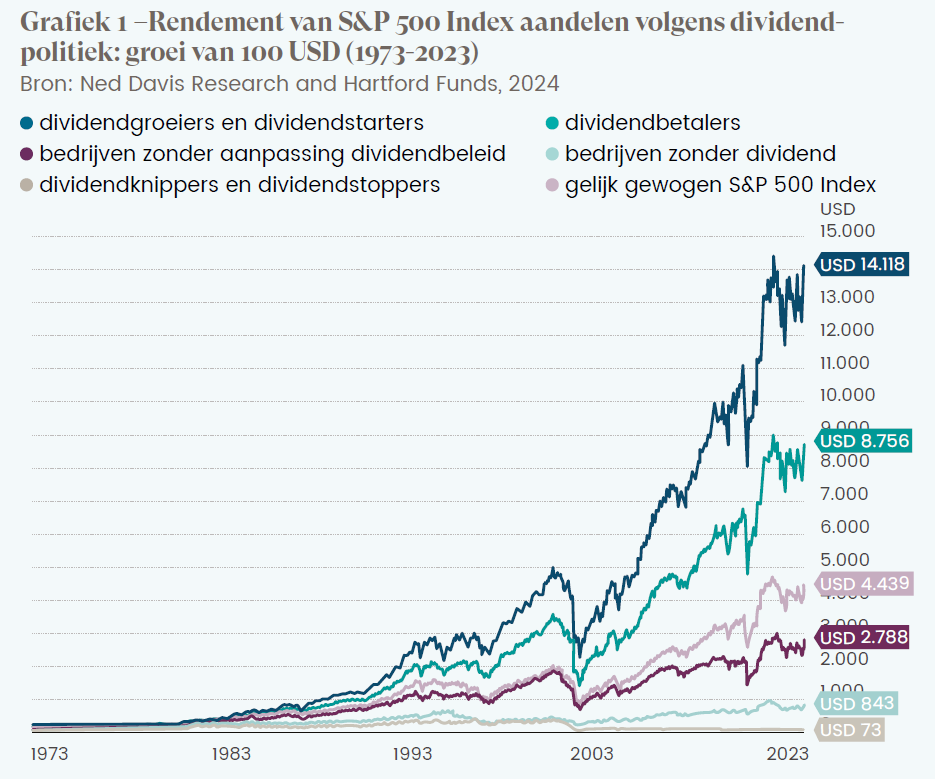

De voorkeur voor dividendbetalers op de beurs is niet zo vreemd. Sinds 1940 maakten dividenden ongeveer 34% uit van de totale opbrengsten van de S&P 500. Als men de herinvestering van deze dividenden mee in rekening brengt, dan komt dit zelfs uit op 85% van de totale opbrengsten. Dividendgroeiers presteren traditioneel beter op de beurs over de langere termijn. Een studie van Ned Davis Research en Hartford Funds toont aan dat dividendgroeiers over een periode van 50 jaar de gelijk gewogen S&P 500 hebben geklopt met maar liefst 218% (zie grafiek 1).

Naast een belangrijke creatie van de aandeelhouderswaarde, bieden dividenden ook nog andere voordelen.

Teken van vertrouwen

Wanneer bedrijven ervoor kiezen om een dividend uit te betalen dan is dit immers een teken van vertrouwen richting de markt. Deze bedrijven realiseren in de meeste gevallen mooie winsten en hebben een sterke balans. Het surplus aan cash die ze genereren wordt dan (gedeeltelijk) uitgekeerd aan de aandeelhouders. Bovendien kunnen bedrijven op deze manier een mooi trackrecord opbouwen. In de Verenigde Staten zijn er prestigieuze lijsten met “Dividend Aristocrats” en “Dividend Kings”. Deze bedrijven hebben hun dividend al respectievelijk voor minstens 25 en 50 jaar op rij verhoogd. Ook Europa is recent gestart met een lijst van Europese dividendaristocraten. Hier ligt de grens echter voorlopig op 10 opeenvolgende jaren van dividendverhoging omdat een strategie van dividendverhoging minder ingeburgerd was in Europa. Eens bedrijven figureren op deze lijsten, wensen ze dit ook verder te zetten en is de kans op een dividendverlaging in de toekomst uiterst gering.

Amerikaanse vs Europese dividendtradities

Amerikaanse aandelen staan eerder bekend voor het uitkeren van kleinere, maar jaarlijks groeiende coupons. Europese aandelen keren traditioneel hogere coupons uit, maar focussen zich minder op de jaarlijkse groei ervan. Toch begint ook hier een mentaliteitswijziging op te treden. Amerikaanse aandelen zijn iets geschikter voor een portefeuille waar mensen van willen leven omdat ze frequenter dividend uitkeren. Dit gebeurt typisch éénmaal per kwartaal of zelfs maandelijks. Bij Europese aandelen gebeurt dit eerder éénmaal per jaar, na goedkeuring op de jaarlijkse aandeelhoudersvergadering. Sommige Europese bedrijven opteren voor een interim- en slotdividend. Slechts zelden gebeurt dit op een frequentere basis.

Het belang van de pay-out ratio

Bedrijven kunnen in de meeste gevallen zelf kiezen hoeveel ze uitkeren als dividend. Enkel de Gereglementeerde Vastgoedvennootschappen (GVVs) moeten aan bepaalde regels voldoen om onder een

belastingvriendelijker regime te mogen opereren. De Belgische GVVs moeten zo verplicht minstens 80% van hun winst uitkeren. Deze 80% wordt omschreven als de pay-out ratio (dividend per aandeel gedeeld door winst per aandeel). Bij het selecteren van de beste dividendaandelen is het belangrijk om deze pay-out ratio te bestuderen. Bedrijven met een hoge pay-out ratio hebben minder mogelijkheden om hun dividend te laten groeien. Een dividendverhoging zal hier eerder moeten komen van winstgroei. Bovendien is er een hoger risico op dividendverlagingen als de pay-out ratio in de buurt van 100% of hierboven noteert. Omgekeerd hebben bedrijven met een lagere pay-out ratio wel nog voldoende ruimte om het dividend te laten groeien. Bedrijven die een vast percentage vooropstellen, zoals bijvoorbeeld 50% van de nettowinst, zullen typisch een nominaal dividend hebben dat jaarlijks sterker kan fluctueren, zeker in meer cyclische sectoren.

Belastingen op dividenden: wat moet u weten?

Het bruto dividendrendement dat wordt aangekondigd en uitbetaald is niet wat een belegger uiteindelijk netto zal ontvangen. Hier zullen immers nog belastingen op geheven worden. Bij de ontvangst van dividenden wordt er in België een roerende voorheffing van 30% ingehouden. Er is een verlaagde roerende voorheffing van 15% voor GVVs die minstens 80% van hun inkomsten uit Europees residentieel zorgvastgoed halen. Daarnaast wordt er op de meeste buitenlandse dividenden ook nog een bronbelasting ingehouden, vergelijkbaar met onze roerende voorheffing. Het Verenigd Koninkrijk is hierbij een belangrijke uitzondering. Hier blijven dividenden lokaal onbelast. In Nederland en Amerika blijft dit beperkt tot 15%. Zwitserland is daarentegen de koploper met een bronbelasting van maar liefst 35%. Netto houdt een Belgische belegger in Zwitserse aandelen dus amper 45,5% van het uitbetaalde bedrag over.

Wilt u meer weten over hoe de dividendportefeuille van Leo Stevens Vermogensbeheer u kan helpen een stabiel inkomen te genereren? Neem contact met ons op voor een vrijblijvend gesprek.

Veelgestelde vragen

Wat is een dividendenportefeuille?

Een dividendportefeuille is een beleggingsstrategie waarbij geïnvesteerd wordt in aandelen van bedrijven die regelmatig dividenden uitkeren. Dit biedt beleggers een stabiele en voorspelbare inkomstenstroom.

Waarom zijn dividendgroeiers belangrijk?

Dividendgroeiers zijn bedrijven die hun dividendbetalingen jaarlijks verhogen. Ze presteren traditioneel beter op de lange termijn en bieden beleggers een groeiend inkomen, wat hen aantrekkelijk maakt voor een dividendportefeuille.

Hoe worden dividenden belast in België?

In België wordt op dividenden een roerende voorheffing van 30% ingehouden. Voor Gereglementeerde Vastgoedvennootschappen (GVVs) die minstens 80% van hun inkomsten uit Europees residentieel zorgvastgoed halen, geldt een verlaagde voorheffing van 15%. Daarnaast kan er ook een bronbelasting worden ingehouden op buitenlandse dividenden.